Консолидация в трейдинге — это промежуток времени, когда цена на финансовый актив стабилизируется. При этом график находится в узком горизонтальном диапазоне. Зона консолидации является предвестником сильного движения на продолжение или разворот тренда.

В этой статье разберемся, в чем ее отличия от тренда и коррекции. Выясним, почему консолидация возникает и как ее определять. Покажем реальные графики и дадим обзор рабочих методов для открытия сделок из зон скопления цен.

Определение консолидации в трейдинге

Консолидация в биржевой торговле — термин с размытым значением. Общепризнанное определение не закреплено в словарях и подробно не разобрано в литературе по трейдингу. Авторы книг, изданных в XX веке, и современных статей на профильных ресурсах употребляют понятие «консолидация», как нечто понятное для всех.

Говоря самыми простыми словами, зона консолидации в трейдинге — это когда график цены не идет ни вверх, ни вниз. Главное отличие от флета (бокового движения) — отсутствие четко выраженных максимумов и минимумов.

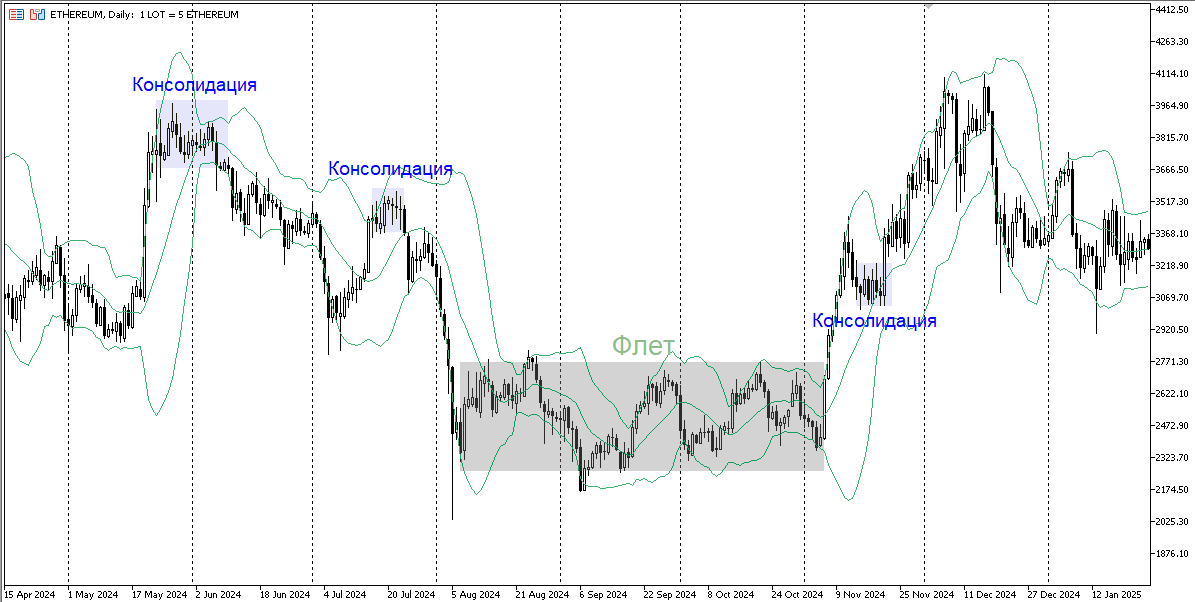

Зоны консолидации и флет на таймфрейме D1 криптовалюты Ethereum в 2024 году

Флет и консолидация — близкие понятия, почти синонимы. Рассмотрим, какие можно обнаружить отличия, просмотрев графики:

- Короткая продолжительность консолидации — до 20 свечей. То есть линии поддержки и сопротивления можно построить через четыре точки, когда же их больше, уместно говорить, что уже образовался флет.

- Если визуально диапазон настолько узок, что в нем нельзя торговать, значит, сложилась консолидация. Во флете амплитуда графика значительна — на локальных разворотах вполне можно торговать внутрь канала.

- Во многих источниках говорится, что зона консолидации возникает на продолжении тренда и используется для входа в сделку в единственном направлении на выходе из диапазона. В то время как флет — это отдельное состояние рынка, в котором позиции открываются и на покупку, и на продажу.

Обратим внимание, что трактовка понятий субъективна и зависит от масштаба графика. Например, то, что на таймфрейме H4 выглядит как скопление цен на 10 свечках, на 15-минутном графике будет смотреться как вполне себе флет — боковая тенденция в течение двух суток.

А может ли консолидация быть наклонной? Ряд источников это допускают, называя ее плоской коррекцией. Вероятно, правильным будет такой подход: если угол наклона незначительный, то скопление цен попадает под определение.

Флет или боковик — сленговые выражения, а термин «консолидация» используется чаще в статьях, написанных научным стилем.

Причины консолидации

Рассмотрим классические причины формирования узких ценовых диапазонов:

- Пассивность участников рынка в ожидании важной экономической новости. Узкие диапазоны формируются в условиях малого количества сделок.

- Высокая активность. Это противоположная ситуация, которая может возникнуть внезапно: быки и медведи выводят на рынок сопоставимые объемы, но нет единого мнения по поводу направления движения цены. В результате все сделки быстро находят контрагентов — график какое-то время пребывает в узком канале.

- Технические факторы. При подходе цены к годичному или многолетнему максимуму/минимуму участники торгов ведут себя по-разному. Кто-то воздерживается от активности и выжидает, а есть те, кто открывает сделки на пробой уровня или отскок от него. Разнонаправленные действия способны вызвать консолидацию рынка.

- Накопление и распределение. После значительного движения цены спекулянты начинают аккумулировать свои позиции перед следующим трейдом. В этот период крупные игроки могут покупать или продавать, чтобы подготовиться к будущему росту или падению. Консолидация позволяет им собрать достаточное количество активов для продолжения торговли по тренду либо при его развороте.

Отдельная причина консолидации на фьючерсном рынке (впрочем, не только на нем) — защита опционных уровней. Крупным игрокам, которые продали опционы, невыгодно, чтобы они исполнились при превышении ценой актива определенного уровня. Дабы не допустить этого, «акулы» выставляют блок лимитных ордеров, направленных против текущего движения толпы. В результате мелкие участники рынка «едят» предложенный им объем какое-то время. Если съедят, будет прорыв опционного уровня и зоны консолидации. Откат назад из диапазона также возможен.

Как определить консолидацию на графике

Зоны консолидации легко распознаются визуально. Не требуется использовать индикаторы для их поиска. Выход из диапазонов тоже виден сразу — в виде длинной свечи, закрепившейся за уровнем поддержки или сопротивления. Не требуется точно определять диапазоны, так как в 90% случаев невозможно найти идеальные точки для построения границ.

Пример построения диапазона и определения выхода из него

Торговля на консолидации

Логичный вопрос новичков: а насколько часто возникают зоны консолидации на графиках разных активов, и на каких таймфреймах? При написании этой статьи были проанализированы десятки графиков. Далее представим некоторые выводы.

Если просмотреть графики D1 разных финансовых инструментов, например, за 2024 год, будет очень сложно найти зоны, где бы цена консолидировалась в течение хотя бы пяти дней. Сегодня большинство активов являются трендовыми: фигур продолжения в виде горизонтальных «флагов» на D1 не образуется, а развороты тренда и коррекции начинаются быстро — за две-три свечи. Поэтому консолидации в чистом виде имеет смысл искать на таймфреймах ниже.

Фондовый рынок

Графикам всех акций присущи гэпы между торговыми днями. Поэтому при торговле на бирже на часовых и 15-минутных графиках искать участки скопления цен проблематично, так как сложно обнаружить 15–20 свечей без разрывов в пределах одной сессии.

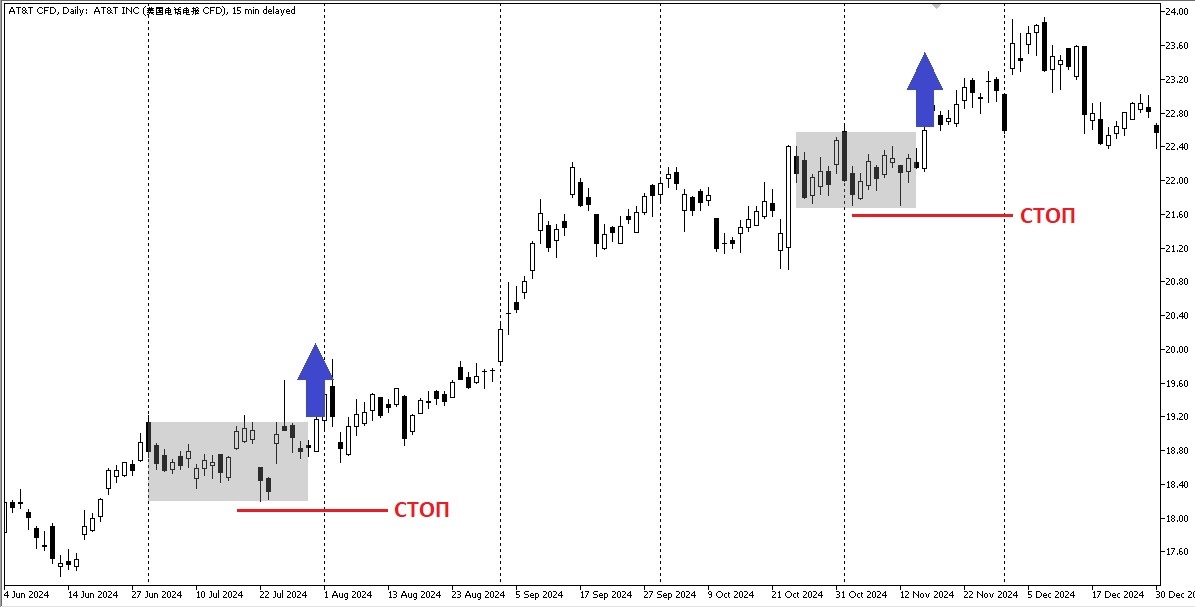

Фондовые рынки сильно трендовые. Но и на таймфрейме D1 зоны консолидаций присутствуют крайне редко. Если они найдутся, то их можно использовать для входа по существующему тренду с маленьким стоп-лоссом.

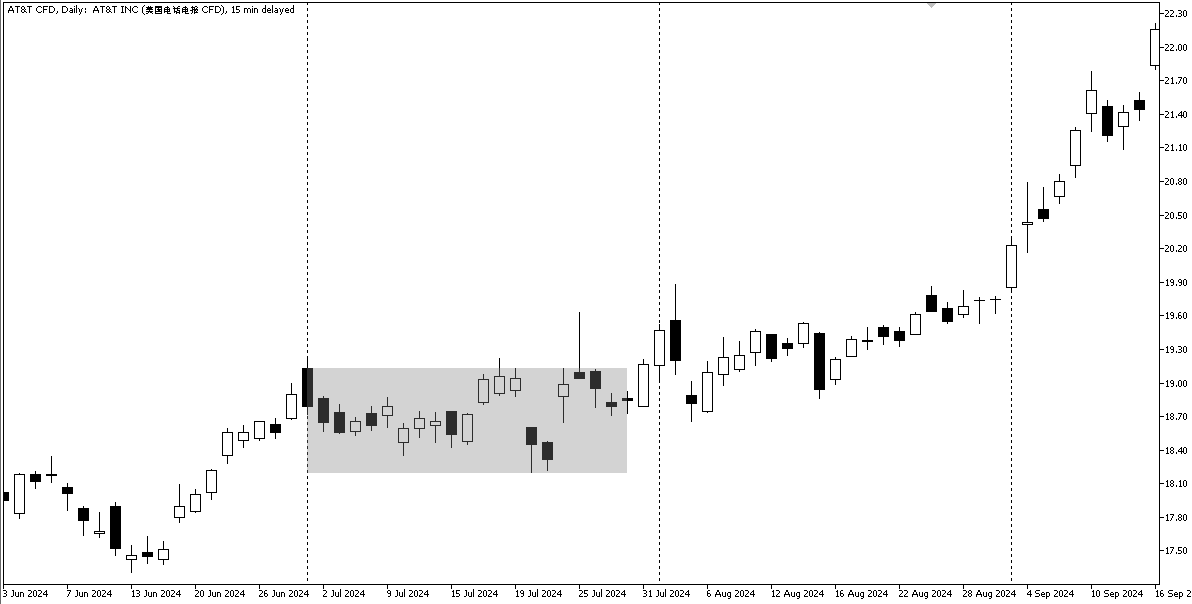

Редкий случай: две зоны скопления цен на дневном графике акций американской компании AT&T в 2024 году

Крипта

Криптовалютный рынок еще более трендовый: переломы движений на таймфреймах H1, H4, D1 происходят на двух-трех свечах. Поэтому отыскать зоны консолидации будет еще сложнее. Они используются аналогичным образом для входа по существующему тренду.

Форекс

Говорить о консолидации рынка имеет смысл относительно спекуляций валютными парами. На форексе регулярно возникают две ситуации, благоприятные для открытия сделки при прорыве узкого диапазона.

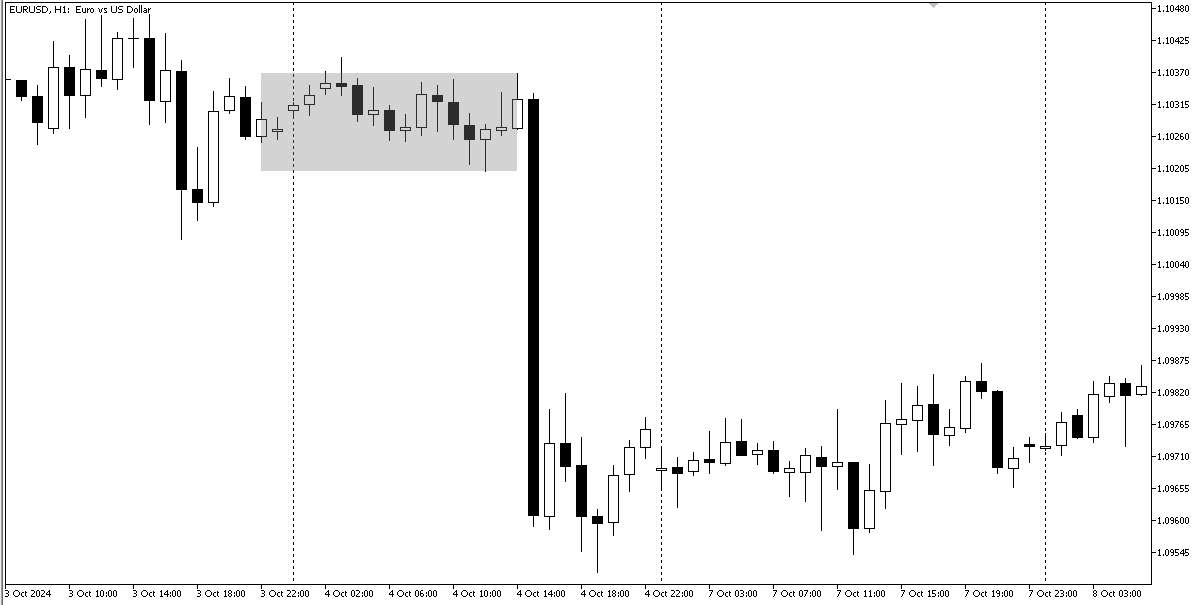

Два раза в месяц выходят новости, двигающиеся валютные пары на 1%. Это решение ФРС США о ключевой процентной ставке и отчет министерства труда по количеству новых рабочих мест. В половине случаев перед их публикацией на таймфрейме H1 всех инструментов можно обнаружить узкие ценовые диапазоны. Новость большинство трейдеров отрабатывают стандартно: выставляют отложенные ордера в разные стороны на границах внутридневного канала.

Зона скопления цен на ТФ H1 EURUSD перед публикацией Non-farm Payrolls 4 октября 2024 года

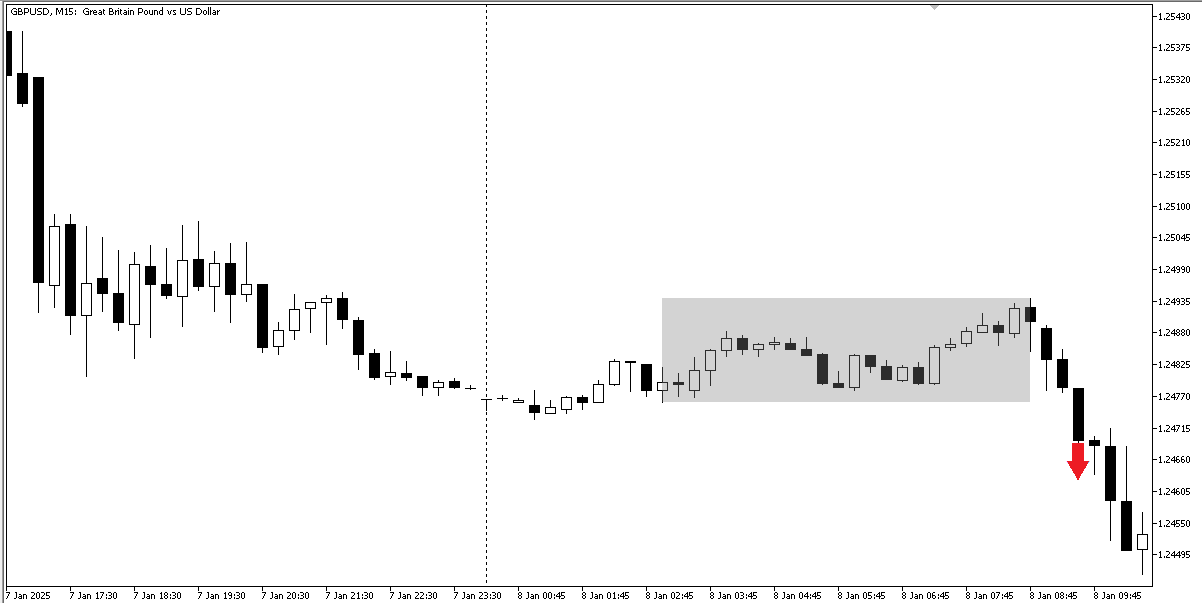

Более частая ситуация — так называемая азиатская консолидация, которая, впрочем, попадает под определение флета. Трейдеры открывают сделку в начале европейской сессии на первой свече M5 или M15, которая пробила ночной диапазон и закрепилась вне его пределов.

Ночной диапазон по валютной паре GBPUSD и его прорыв в начале европейской сессии

Преимущества и риски торговли во время консолидации

Обратим внимание еще раз, что в зоне консолидации амплитуда графика низкая, а расстояние между границами диапазона небольшое. Поэтому сделки открываются при выходе из него. Внутрь канала возможно торговать при флете.

Преимущества и недостатки трейдинга по консолидации отражены в таблице:

Заключение

Консолидация в трейдинге — это размытое и неоднозначное понятие. Обычно под ней понимают непродолжительный участок графика с малым расстоянием между локальными минимумами и максимумами. Если непрерывно наблюдать за зоной консолидации, реально поймать сильный импульс, который обычно направлен по тренду.

Хотите получить готовый чек-лист, который уже помог сотням трейдеров улучшить результаты? Напишите в чат-бота, и мы бесплатно отправим вам подробный шаблон, который вы сможете адаптировать под свою торговую стратегию.