Риск-менеджмент — одна из главных составляющих успешного трейдинга. Умение грамотно распоряжаться средствами своего расчетного счета позволяет сокращать потери от неудачных сделок и максимизировать прибыль на дистанции.

При этом правильное управление финансами является ключом для достижения долгосрочной устойчивости любой торговой стратегии, особенно если она предполагает широкую диверсификацию и вариативность точек входа. В этом материале изложена вся необходимая информация о данном разделе биржевой торговли.

Что такое риск-менеджмент?

Под риск-менеджментом принято понимать методику ограничения собственных финансовых потерь в ходе сделок на бирже. Из простой математики можно сделать вывод, что чем меньше просадка депозита, тем большая чистая прибыль на дистанции. Риск-менеджмент вносит в торговлю элемент дисциплины и спасает трейдера от излишних убытков.

Основные элементы риск-менеджмента

Контроль риска основан на цифрах. Все завязано на том проценте от торгового счета, который используется в каждой последующей сделке. Каким же он должен быть, чтобы не потерять все свои деньги и при этом оставаться довольным от получаемой прибыли? Ответ зависит от личных предпочтений аналитика и целого ряда критериев, о которых стоит поговорить отдельно.

Процент прибыльных сделок

Хороший трейдер отличается высоким процентом сделок, которые он закрывает в плюс. Естественно, чем выше это значение, тем лучше показатели торговли на дистанции. Но достаточно ли только правильно предсказывать ценовое движение? Вовсе нет.

Соотношение удачных и убыточных торговых позиций является не является основным критерием. Даже с 30% профитных сделок трейдер может рассчитывать на положительный результат. Процент удачных позиций следует воспринимать как справочный материал, который пригодится при расчете других важных показателей.

Соотношение риска к прибыли

Рассматривается ситуация, когда в подавляющем большинстве случаев трейдер верно угадывает направление рынка. Важно понимать, сколько он готов терять в случае убытка и зарабатывать при удачном прогнозе.

Соотношение риска и прибыли имеет ключевую роль для торговли. К примеру, доход с каждой сделки в 2 раза превышает убыток по заданном стоп-лоссу. Или эти показатели равны, либо прибыль в 1,5 раза больше возможных финансовых потерь. Велика ли разница в этих соотношениях?

На деле она колоссальна и прямо влияет на итоговую прибыль любой торговой сессии. Мы рекомендуем придерживаться соотношения 3 к 1. Как раз в таком случае даже 30% положительных сделок (и 70% убыточных) будут приносить прибыль на длинной дистанции.

Соотношение прибыли к риску |

Успешные сделки в процентах | ||||||

| 30% | 35% | 40% | 45% | 50% | 55% | 60% | |

| Шансы банкротства | |||||||

| 1 к 1 | 99% | 88% | 88% | 73% | 50% | 27% | 0% |

| 1.5 к 1 | 98% | 85% | 50% | 17% | 4% | 1% | 0% |

| 2 к 1 | 74% | 38% | 14% | 5% | 2% | 1% | 0% |

| 2.5 к 1 | 40% | 17% | 7% | 3% | 1% | 1% | 0% |

| 3 к 1 | 23% | 11% | 5% | 3% | 1% | 1% | 0% |

| 3.5 к 1 | 17% | 8% | 5% | 3% | 1% | 1% | 0% |

| 4 к 1 | 14% | 8% | 5% | 3% | 1% | 1% | 0% |

Время удержания позиции

С психологической точки зрения одинаково тяжело как выходить из прибыльной позиции, ожидая возможность получения большего дохода, так и оставаться в ней, боясь, что рынок вот-вот развернется не в ту сторону. Выйти из сделки вовремя — настоящее искусство, требующее опыта и возможности держать себя в руках.

С точки зрения управления риском здесь важно верное целеполагание, которое прямо связано выбранным соотношением риска и прибыли. При этом следует «держать руку» на пульсе и контролировать текущую динамику котировок. Если конъюнктура резко меняется, стоит пересмотреть свои взгляды и скорректировать актуальные цели.

Эмоциональная стабильность

Из вышеизложенного вытекает важность самоконтроля. Психология трейдинга — отдельный раздел, которому посвятили множество книг. Если аналитик боится рынка или, напротив, воспринимает торговлю как азартную игру, в конечном счете он обречен на провал. Важно вырабатывать способность контролировать свои риски и придерживаться ранее утвержденных показателей, которые послужат основой достижения намеченных целей. Ниже представлены необходимые приемы, которые способны повысить вашу эмоциональную стабильность:

- При открытии сделки стоит сразу же готовиться к срабатыванию стоп лосса. Лучше заранее рассчитывать свои возможные убытки, а не потенциальную прибыль, тогда с ней будет гораздо проще справиться.

- При попадании в серию неудачных сделок, стоит сконцентрироваться на ожидании белой полосы. Главное – это дистанция, а не текущий момент.

- Выделяйте время на отдых от трейдинга. Постоянное нахождение в рынке сильно утомляет.

- Не допускайте торговлю в нетрезвом состоянии.

- Обязательно высыпайтесь.

Особенно важно уметь сменять обстановку и снижать напряжение прочей активностью. Отличной идеей является спорт, так как он способствует выработке эндорфинов, которые прямо влияют на эмоциональное состояние в повседневной жизни. Нормальный гормональный фон в трейдинге критически важен.

Размер позиции

Главное правило: никогда нельзя торговать всеми доступными средствами. Чем меньше процент от общей суммы сейчас в рынке, тем более защищены финансы в долгосрочной перспективе. Следует делить депозит на мелкие части.

Стратегии уменьшения рисков и увеличения прибыли

Риск-менеджмент в трейдинге осуществляется с помощью целого ряда методик, каждую из которых следует описать отдельно.

Низкорисковые сделки

Риск и трейдинг неразлучны, но конъюнктура часто дает возможность войти в сделку с минимальным шансом на провал. Например, вход в сделку на основе волнового анализа Эллиотта может быть осуществлен при идентификации начала третьей волны, которая часто является самой сильной и длинной, что повышает вероятность прибыльной торговли. Или же фиксация прибыли может быть запланирована на завершении пятой волны, что позволяет максимизировать доходы перед потенциальным разворотом рынка.

Следует самостоятельно протестировать различные рыночные ситуации и подобрать и протестировать для себя правила входа, которые удобно будет торговать. Выработать собственные алгоритмы принятия решений помогает регулярное ведение дневника трейдинга.

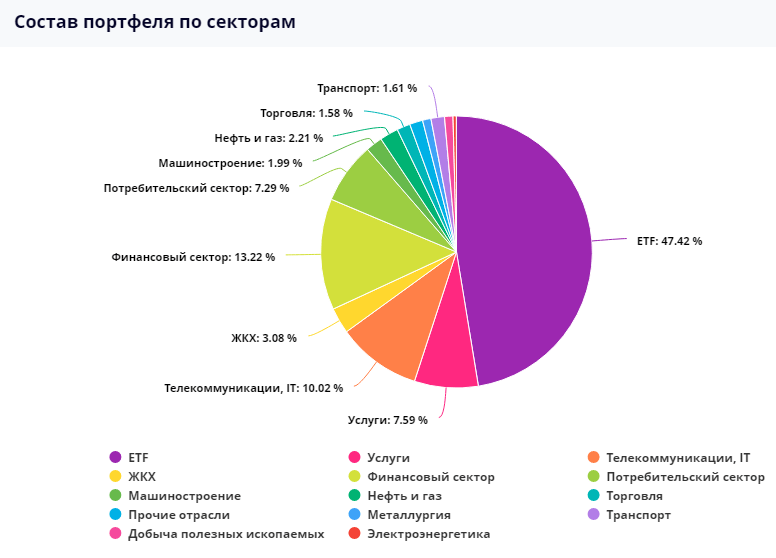

Диверсификация портфеля

И в классических портфельных инвестициях, и в спекулятивной торговле важна диверсификация. Не стоит класть все яйца в одну корзину. Чем больше активов используется для анализа и сделок, тем выше прибыль на дистанции.

Подробная статья про диверсификацию портфеля.

Убытки по одному инструменту компенсирует доход от другого. Следует проводить и более масштабную диверсификацию, открывая сделки в рамках отдельных рынков.

Хеджирование рисков

Хеджирование направлено на нивелирование рисков неблагоприятного исхода. В случае лонга открывается небольшой шорт, и наоборот. Иными словами, трейдер имеет две противоположные позиции: основную и страхующую. При благоприятном развитии событий он просто теряет часть прибыли. В случае неудачи аналитик частично компенсирует убыток. Зачастую для этого используются производные финансовые инструменты: опционы и фьючерсы.

Первый из них представляет собой контракт с обязательным исполнением на покупку или продажу актива в будущем по заранее оговоренной цене. Опционы отличаются лишь тем, что он дает право, но не обязывает оформлять сделку.

Анализ эффективности риск-менеджмента

Стоит отметить ряд критериев по которым можно понять, насколько эффективной является конкретная методика управления рисками:

- Общая прибыль — чем выше показатель на дистанции, тем лучше.

- Общий убыток — также важный показатель, над снижением которого следует постоянно работать.

- Профит фактор — соотношение вышеописанных показателей. Чем выше, тем эффективнее управление рисками.

- ROI — процент заработанных средств от общей суммы, участвующей в сделках.

- Просадка — максимальный процент минуса по депозиту. Следует работать над его сокращением.

Такие данные можно получить только при регулярной торговле и ведении дневника трейдера. С ними обязательно нужно работать, улучшая свои собственные результаты.

Расширенные методики и формулы риск-менеджмента

Впрочем, даже не имея результатов собственных торгов на дистанции, любой трейдер может начать контролировать свои убытки. В этом ему помогут несколько формул расчета риска, строгая дисциплина и особая методика портфельного управления.

Формулы расчёта риска

Главной формулой учета риска является показатель убытка на одну сделку. Рассчитывается он следующим образом:

Риск по сделке = Цена покупки — уровень стоп-приказа

Обратите внимание: Данный показатель всегда стоит держать в голове, правда почти все современные торговые терминалы предоставляют его расчет в автоматическом режиме. Также в сети существуют специальные калькуляторы.

Вторым важным показателем является общий торговый риск, который рассчитывается по следующей формуле:

Общий риск = Риск по сделке / Размер депозита * 100%

Задача аналитика — не допускать слишком высокое значение риска. Рекомендуемым диапазоном является 1-3% от капитала.

Правило ограничения портфельного риска 20%

Еще одним важным правилом является ограничение общего портфельного риска до 20%. Иными словами, если все сделки закроются в убыток, остаток на депозите должен составлять по крайней мере 80% от первоначального капитала.

Если превысить этот показатель, будет сложно заработать потерянные деньги. К примеру, чтобы вернуть 20% просадки, потребуется 25% прибыли. В то же время для компенсации 50% убытков потребуется почти невозможные 100% доходности. Можно сказать, что 20% общего риска являются пограничным барьером, дальше которого отступать весьма опрометчиво.

Важно: Этот принцип универсален. Он относится и к консервативной дневной торговле акциями, и к трейдингу фьючерсами криптовалют на Бинанс и других биржах.

Заключение и советы для трейдеров

Подводя итоги, можем сказать, что риск-менеджмент является обязательным элементом в торговой стратегии любого осознанного трейдера. Помимо определения правил для входа в позиции аналитику необходимо:

- Верно рассчитать соотношение риска и прибыли на основе процента доходности;

- Учитывать рыночную конъюнктуру, принимая решение о долгосрочном выходе;

- Входить на максимально небольшой процент от размера своего депозита;

- Пользоваться формулами расчета риска;

- Проводить комплексный анализ своих результатов и поступательно улучшать показатели.

Игнорируя вышеизложенные нюансы, трейдер рискует потерять весь имеющийся капитал, поэтому читателю следует применять эти правила уже в своей следующей сделке.