Торговля деривативами — это открытие биржевых сделок по производным финансовым инструментам, таким как фьючерсы, опционы, депозитарные расписки. Это позволяет спекулянтам задействовать бо́льшие объемы, а инвесторам снижать свои риски. В этой статье объясняем простыми словами, как работают деривативы и чем они могут быть полезны частным трейдерам.

Понятие деривативов

На Московской бирже есть только три типа активов, которые можно приобрести в собственность:

- акции: обычные и привилегированные;

- облигации, в том числе государственные — федерального займа;

- иностранная валюта, в 2025 году — только стран ЕвразЭС и Китая.

Все остальное — искусственно созданные инструменты, предназначенные для спекуляций. Это и есть деривативы. В их числе и товарные контракты, так как они очень редко заканчиваются реальной поставкой.

Максимально простое определение будет таким: дериватив — это искусственно созданная ценная бумага, биржевой курс которой зависит от стоимости реального актива. Он называется базовым.

Перечислим, на чем базируются производные финансовые инструменты на Московской бирже:

- акции,

- фондовые индексы,

- процентные ставки Центробанка,

- товары,

- курсы валют.

Термин «дериватив» пришел из латыни, где корень «deriva» означает вторичность чего-либо.

Виды деривативов

Есть лишь три типа деривативов, которые обращаются на биржах: фьючерсный контракт, опцион и депозитарная расписка. На внебиржевых рынках торгуются: форвардные контракты, свопы, варранты и контракты на разницу.

Фьючерсные контракты

Вот самое простое объяснение этого производного инструмента: фьючерс — это договор о поставке товара в будущем на определенную дату по цене, которая будет на рынке в тот момент. Таким образом, фиксируется объем партии, но не цена.

Так работал фьючерсный контракт примерно до середины XX века. Сегодня базовым активом для него являются не только товары, но и акции, валютные курсы, фондовые индексы и даже ставки центральных банков. Можно дать оценку, что реальной поставкой завершается не более 10% контрактов.

Для справки: ежедневный объем торгов по фьючерсу на китайский юань на Мосбирже в декабре 2024 года — 126 млрд рублей. Средний объем сделки — 97 тыс. рублей.

Параметры фьючерсов стандартизированы биржей. У товара обычно 12 фьючерсов. Контракт торгуется в течение года. Фьючерсы на акции могут выпускаться в обращение реже: раз в квартал или полугодие.

Более подробно про фьючерсы можете почитать в этой статье.

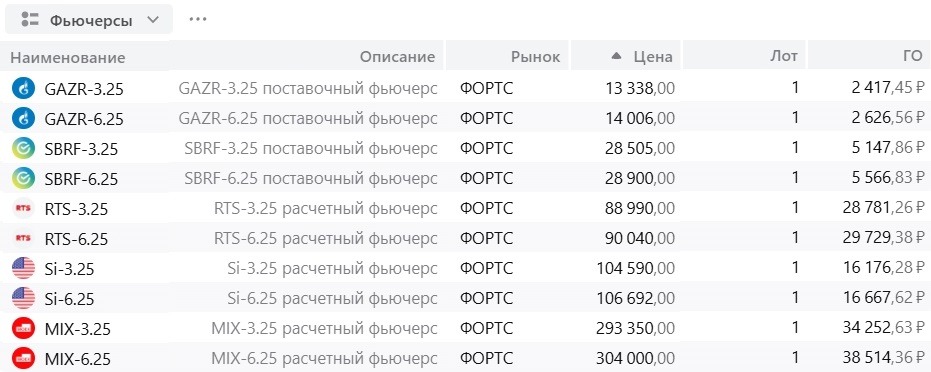

Популярные фьючерсы Московской биржи: акции Газпром, Сбер; индексы РТС, Мосбиржи; доллар-рубль

Фьючерсы в США

Фьючерсных контрактов на Мосбирже 130, а в США их количество измеряется тысячами. Вот где простор для инвесторов и спекулянтов! Главная американская площадка товарных контрактов — Чикагская товарная биржа (CME). Вот примеры нескольких экзотических контрактов оттуда:

- обезжиренное молоко (Non-fat Dry Milk),

- пиломатериалы произвольной длины (Random Length Lumber),

- скот на откорм (Feeder Cattle).

Форвардные контракты

Форвард — контракт, аналогичный фьючерсу, но со свободными условиями. Это внебиржевой инструмент. Его используют предприниматели реального сектора экономики, чтобы гарантировать сбыт или поставку в будущем.

Опционы

Дериватив, который фиксирует цену на актив, называется опционом. Как он работает, проще понять на примере:

- Пусть два человека поспорили, что некоторый товар к концу года будет стоить 100 рублей при текущей цене в 70 рублей.

- Первый спорщик считает, что рубеж в 100 рублей к установленному сроку преодолен не будет. Он становится продавцом опциона.

- Второй оппонент полагает, что цена в 100 рублей будет достигнута. Это покупатель опциона.

- Покупатель платит продавцу премию, например, в 15 рублей.

- Если прав продавец опциона, он не вернет премию. Но если верно предположение покупателя, он в любой момент, когда товар стал стоить 100 рублей, имеет право затребовать актив по старой цене 70 рублей.

Описан механизм опциона Call — «вызов» партии товара. Противоположный опцион на поставку по выгодной цене, существовавшей ранее, называется Put, от английского слова «выложить».

Продавец опциона обязан выполнить условия договора. Покупатель же имеет право совершить сделку, но волен им не воспользоваться.

Фактически опцион — это биржевое пари. В нем покупатель рискует потерять только выплаченную премию, а потенциальный доход не ограничен. Для продавца опциона ситуация противоположная: у его убытков нет потолка.

Депозитарные расписки

Пусть компания, например, американская хочет продавать свои акции на всех биржах мира. Это технически невозможно, поскольку во многих странах действуют ограничения на обращение иностранных ценных бумаг либо на их приобретение для граждан.

Депозитарная расписка позволяет обойти запреты финансовых регуляторов. Эмитент акций отдает их на хранение в надежный банк-депозитарий, который выдает расписку. Данный дериватив гораздо легче продать на биржах других стран, нежели акцию. Покупатель депозитарной расписки имеет право на дивиденды в стандартном размере.

Подробнее про депозитарные расписки мы писали в этой статье.

Контракты на разницу

Contract for Difference (CFD) — это по сути также финансовое пари между частным трейдером и брокером. Контракт на разницу позволяет сделать ставку на изменение цены акции или фьючерса. При этом никаких реальных сделок нет. Происходит имитация биржевой торговли.

Данная схема вполне легальная. Ее используют сотни мелких брокеров по всему миру. Контракты на разницу — самый эффективный способ обойти ограничения финансовых регуляторов.

Валютные пары у форекс-брокеров — по сути CFD, так как при спекуляциях не совершаются сделки своп или конверсионные.

Свопы

Не влезая в финансовые дебри, этому инструменту можно дать два равнозначных определения. Своп это:

- Две встречные сделки по обмену любыми активами с обязательным условием возврата активов через определенный промежуток времени.

- Взаимное кредитование под обоюдный залог на определенный срок.

Под определение свопа попадают сделки REPO, практикуемые во всех странах мира, — кредитование центробанком коммерческих компаний под залог ценных бумаг. На рынке форекс основная форма межбанковских сделок — именно валютный своп, а не конвертация валюты через расчетные счета.

Swap (англ.) — поменять местами.

Кредитный дефолтный своп (CDS)

Этот финансовый инструмент более известен под своей английской аббревиатурой CDS. И это вовсе не своп в классическом понимании — контрагенты не обмениваются никакими активами. Не ясно, почему исторически сложилась такая формулировка для страховки от дефолта (банкротства).

CDS — искусственно созданный инструмент, и на первый взгляд — абсурдный с точки зрения экономиста. Кредитный дефолтный своп — это фактически финансовое пари с банком на дефолт любой компании.

Инвестор делает ставку на банкротство какой-то фирмы. За это он платит небольшую премию банку-страховщику. Если компания разорилась, спекулянт получает от банка гигантскую выплату — в десятки раз превышающую размер премии.

Страховой момент — невыплата по облигации или другому долговому документу. Важно, что для покупки CDS не нужно владеть облигацией! Сумма пари произвольная — не привязана к номиналу какой-то ценной бумаги и к объему ее эмиссии. Важно лишь событие: есть дефолт или нет. Прекращение выплат по облигациям — самый простой индикатор такого события.

CDS могут быть биржевым активом. Например, об этом заявляла Московская биржа, намереваясь запустить торги по дефолтным свопам в 2025 году. Однако обычно CDS — это предмет соглашения банка и инвестора, рискнувшего поставить на крах какой-то компании.

Обеспеченные долговые обязательства (CDO)

Упомянув кредитный дефолтный своп CDS, нельзя не рассказать о его развитии — так называемом обеспеченном долговом обязательстве или CDO. Этот дериватив создается путем объединения кредитных дефолтных свопов и выпуска на их основе облигации с процентным доходом. Источник прибыли инвесторов — выплаты по кредитам, которые поступают в банк, выпустивший CDS. Обеспеченные долговые обязательства могут торговаться на бирже.

Применение деривативов

Основная цель торговли деривативами на бирже — получение дохода между ценами покупки и продажи. Есть еще два продвинутых способа извлечения прибыли при помощи производных финансовых инструментов.

Хеджирование рисков

Фактически это страхование от неблагоприятного изменения цены. Хеджирование применяют долгосрочные инвесторы и руководители предприятий реального сектора экономики.

Объясним на примере, как работает страхование от потенциальных убытков:

- Пусть купленная в долгосрок акция или производимая продукция дешевеют (например, алюминий).

- В такой ситуации инвестор должен продать фьючерс на акцию, а директор завода — фьючерс на металл.

- Прибыль на падении цены дериватива покроет убыток от основной деятельности.

Аналогично фьючерсам можно применять хеджирование опционами.

Арбитраж

База заработка — расхождение цен на реальный актив и на его фьючерс. Это частая ситуация на биржах. Актив покупается, а фьючерс продается или наоборот. Рано или поздно цены станут почти одинаковыми. Чем сильнее было расхождение, тем выше прибыль арбитражера. Аналогично можно использовать два фьючерса с разными сроками истечения.

Преимущества и недостатки производных финансовых инструментов

Как торговать деривативами

Рынок фьючерсов и опционов Московской биржи называется срочным. Торги проходят с 10:00 до 23:50 в секции ФОРТС.

В 2025 году на Московской бирже фьючерсами сможет спекулировать любой гражданин РФ, достигший 18 лет. Достаточно открыть брокерский счет. Клиент почти любого крупного российского банка сможет это сделать за 5 минут. К 2025 году более 20 банков создали собственные брокерские подразделения.

Для фьючерсов по умолчанию предоставляется маржинальный кредит. Максимальное плечо — 1 к 12, часто бывает меньше.

В начале 2025 года Мосбиржа предлагает 133 фьючерса, 73 из которых — на акции.

Торговать опционами и депозитарными расписками смогут только квалифицированные инвесторы. Для получения такого статуса нужно иметь на брокерском счете 6 млн рублей, либо в течение года совершить сделок на ту же сумму, либо иметь опыт работы в банках/ финансовых компаниях при условии наличия диплома о высшем экономическом или управленческом образовании.

Ведущие российские брокеры в 2025 году:

- Альфа-Инвестиции,

- Т-Инвестиции,

- Финам,

- Брокеркредитсервис (БКС).

Сделки на покупку и продажу открываются «в один клик». Торговые терминалы бесплатно предоставляют брокеры. Есть браузерные и скачиваемые версии. Получится спекулировать фьючерсами с мобильных устройств.

Производные инструменты на криптовалютных биржах

Криптовалютные биржи создавались ради быстрой покупки монет. Первые криптовалютные фьючерсы появились в самом конце 2017 года. Примерно до 2020-го до 90% сделок были реальными — с приобретением или продажей актива.

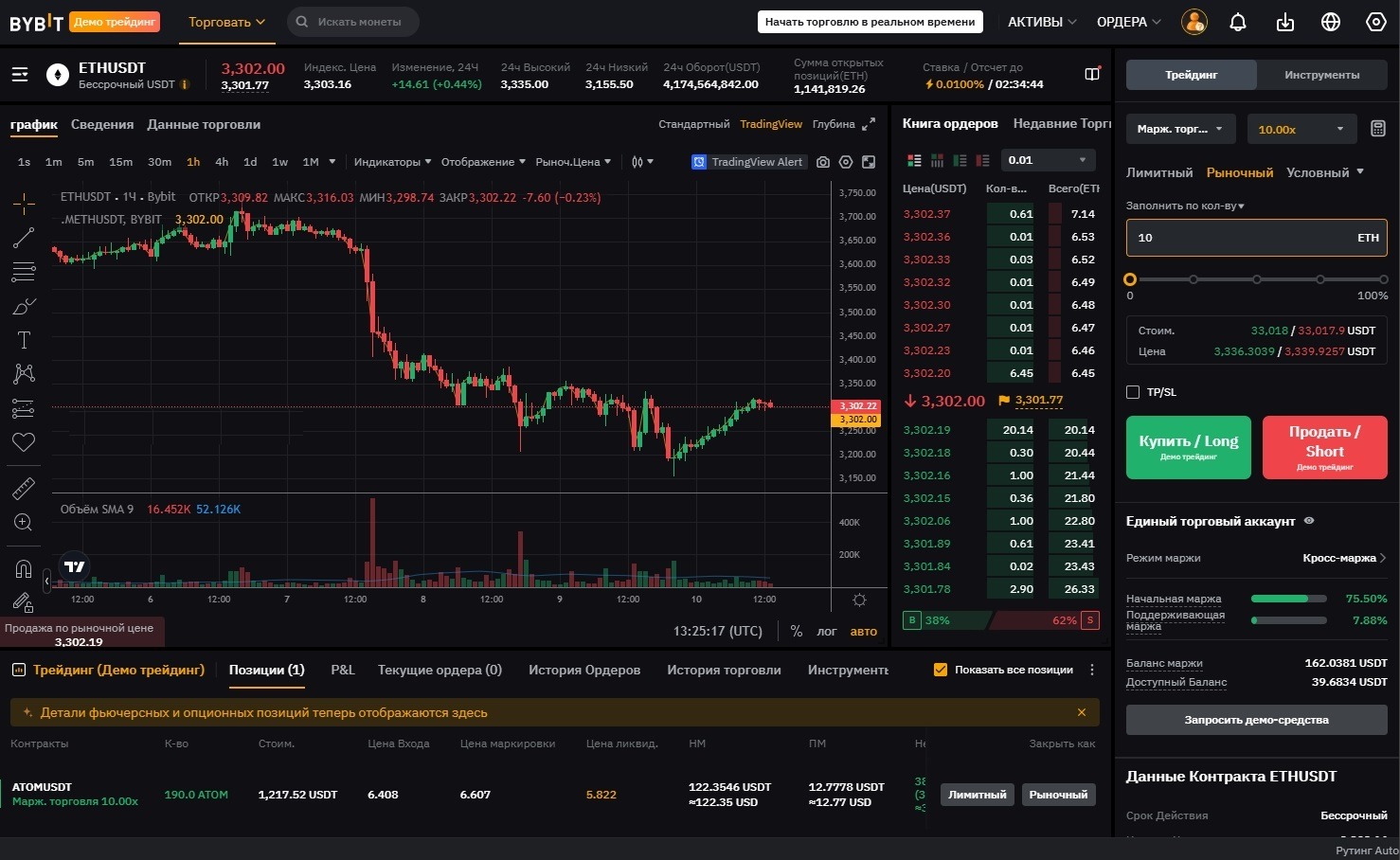

Сегодня фьючерсы активно используются как спекулятивный инструмент для заработка на разнице курсов. Все они беспоставочные и являются разновидностью биржевого пари. Фактически фьючерсы реализуют маржинальную торговлю, но без приобретения актива в собственность. Например, на бирже Bybit любой зарегистрированный пользователь может спекулировать 450+ монетами против USDT, самостоятельно выбрав плечо от 1 к 2 до 1 к 100.

Почти одновременно с фьючерсами появились опционы на криптовалюту. Как и на обычных биржах, данный инструмент представляет собой финансовое пари на рост или падение курса монет относительно USDT.

Торговля фьючерсом эфириума (ETH/USDT) на бирже Bybit

Заключение

Торговля деривативами — это возможность спекулировать повышенным объемом на изменение цен активов без их приобретения в собственность, а также способ защиты инвесторов от колебаний цен на товары и акции. Данный вид биржевой игры сложен для новичков — требует опыта и знаний. В 2025 году любой гражданин РФ сможет торговать фьючерсными контрактами, но для доступа к другим деривативам необходимо быть квалифицированным инвестором.

Хотите получить готовый чек-лист, который уже помог сотням трейдеров улучшить результаты? Напишите в чат-бота, и мы бесплатно отправим вам подробный шаблон, который вы сможете адаптировать под свою торговую стратегию.